By DOMINIC DUDLEY

Africa has forged a reputation as a global leader in mobile financial services. There are relatively few bank branches across the continent, and only a minority of people have bank accounts.

Telecoms companies have stepped into the gap to provide financial services to large swathes of the continent’s population.

Yet even as more customers sign up to the services, attention is turning to the next generation of mobile financial services: in particular developing savings and lending services using mobile technology. If this is done successfully, it has the potential to transform the financial landscape for individuals and small businesses who could gain access to affordable credit – many for the first time.

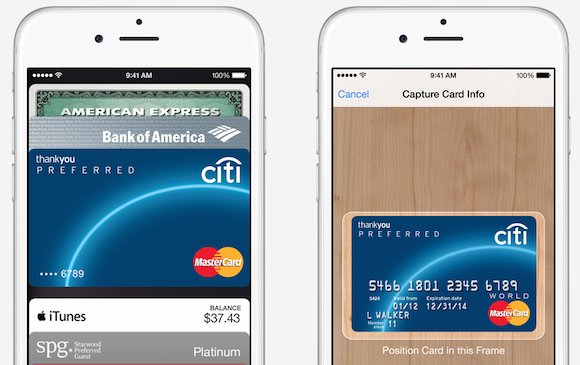

First generation mobile financial services like MTN Mobile Money offer a ‘virtual wallet’ on customers’ mobile phones, allowing them to conduct simple transactions like sending and receiving money, paying bills or topping up their phone credit. These services have brought tens of millions of Africans into the formal financial sector for the first time. According to the GSMA, a mobile telecoms industry body at least nine African countries now have more mobile money accounts than bank accounts.

And despite the spread of these services to other parts of the world, sub-Saharan Africa still dominates the global market. Of the 203 million registered mobile money accounts around the world as of June 2013, 98 million of them were in the region.

Now, banks are developing savings services that will leverage the reach of mobile. Pan-African lender Ecobank has plans to roll out mobile-based lending and savings services. The Togo-based bank plans to set up mobile savings accounts with MTN Mobile Money in a dozen countries around Africa.

“The potential for mobile saving is enormous,” says George Bodo, head of banking research at Ecobank.

“It is estimated that there is $1.2bn in cash stuffed under mattresses or in biscuit tins across Africa. If these funds could be leveraged through mobile banking, they could transform lending to local businesses, which currently pay exorbitant interest rates.”

Some services have already been launched. As was the case with the first generation of mobile services, Kenya is a leader. Safaricom offers the M-Shwari service in conjunction with Commercial Bank of Africa (CBA), and the M-Kesho service with Equity Bank. Also in Kenya, Airtel has partnered with microfinance bank Faulu Kenya to offer small, short-term loans under a service called KopaChapaa. Kenya Commercial Bank has its own M-Benki offering.

Across the rest of the continent, however, such services are still relatively rare. The GSMA says there are 21 services in Africa which link mobile money to some other banking products. Of those, only nine offer loans. Among them is M-Pawa in Tanzania from CBA and Vodacom, and Mjara loans in Ghana from MFS Africa and MTN Mobile Money.

A role for regulators

If the potential for mobile savings and loans is to be realised elsewhere in the region, then it may require encouragement from regulators. Some, at least, seem keen.

“The ultimate goal is to use these mobile financial services to start creating savings. This supports the ultimate aim of financial inclusion…but also poverty reduction,” says Rwangombwa John, governor of the National Bank of Rwanda.

“Going forward, we are going to have savings on the mobile services that are linked to micro-loans, so it is going to have an even bigger impact on the lives of the population.”

But some countries are still dragging their heels. In Sudan, for example, even basic mobile financial services are only just starting to gain traction. Elsewhere, there are concerns about how to regulate these services.

“Central banks are becoming extremely cautious of these developments in mobile banking,” says Mr Bodo of Ecobank.

In Nigeria, for instance, there is an ongoing battle between the between the central bank and the telecoms regulator over who should regulate the mobile platforms, according to Mr Bodo.

Assuming that such regulatory issues can be ironed out, the key to a successful rollout of mobile banking services is to first of all encourage more savings via mobile devices. One factor which augurs well for the uptake of these practices is the fact that many customers already save small amounts just by maintaining a credit balance on their mobile money accounts.

Of course, non-bank providers cannot lend these funds out, so the trick will be to both encourage customers to save more and to link their mobile wallets with the formal banking sector. At that point, banks can recycle the accumulated capital and lend it to local businesses.

“It is not enough simply to save. You need to get that money to those that use it for investment,” says Benno Ndulu, Tanzania’s central banker.

However he believes that in order to allow savers and investors to meet, banks and other deposit-based services still need to be the point of intermediation. “For us, as we go forward, it is extremely important that we make that connection between the mobile money services and the banking system,” he says.

The incentive for banks to tap into mobile services is very strong, allowing them to connect directly with the millions of previously ‘unbanked’ citizens across the continent.

“As we go further into connecting banks to this infrastructure of mobile money services, the opportunity to increase the community that saves with banks and to increase savings is phenomenal,” Mr Ndulu claims.

Shifting attitudes

The role that the various industry participants have to play seems clear enough. However, it will require a cultural change for some financial institutions.

“A few banks have started to integrate with mobile wallets, but this is a relatively new trend,” says John Owens, senior policy adviser on digital financial services at the Alliance for Financial Inclusion (AFI), a non-profit organisation. “Most banks are still trying to compete rather than integrate with mobile wallets, so there is still a ways to go.”

The problem is that many banks have seen the launch of financial services by telecoms companies as unfair competition because, typically, these new service providers are not as tightly regulated as the banks themselves. Attitudes are changing, but it is a gradual shift.

Consensus is emerging amongst players across the two sectors, as well as regulators, on the need to create “an open ecosystem of financial inclusion which allows a variety of players along the value chain” to participate, says Alfred Hannig, executive director at the AFI. “We are looking for very smart partnerships among mobile money issuers, payment platforms, banks, telcos, agent networks and so forth.”

Assuming the industry and the regulators can build on that nascent sense of cooperation, there are some advantages to using the mobile networks to promote savings and loans. As technology becomes more sophisticated and cheaper, it is easier for companies to roll out a wider range of services. In addition, a customer’s mobile payment record can serve as a relatively simple credit history, providing an easy way for banks to evaluate the risk they are taking on when they lend.

Security risks?

However, with the benefits of mobile services also come some real risks to the security and privacy of users – something that has been recognised by regulators around the world. In a report issued last year, the UK’s Financial Conduct Authority pointed to several areas of weakness, including mobile banking apps that can get infected with ‘malware’ or other viruses. Others, such as California-based IT security firm Guardian Analytics point to the danger of users being tricked into downloading fake security apps on their phones and criminals hacking into wi-fi networks to redirect transactions or capture usernames and passwords.

The risk of fraud is something the industry is well aware of, and some measures are being taken. The AFI, for example, says it has started to put more effort into the issue of consumer protection. The AFI has been running a Consumer Empowerment & Market Conduct working group since April 2011, in which policymakers from around Africa and beyond can discuss regulatory issues related to consumer protection.

The AFI has some protection principles in mind already. “The ‘e-money’ funds of the public must be protected and available for redemption at all times. They must be unencumbered and maintained in the banking system or in liquid government securities that are equal to the amount of outstanding e-money issued,” Mr Owens explains

The way in which Africa forged ahead with the first generation of mobile banking services offers reason to suppose that such hurdles can indeed be overcome. If that is the case, then the continent could emerge as a global innovator in the next stage of the industry’s growth as well.

FRENCH VERSION

L’Afrique a forgé la réputation d’être un chef de file mondial en services financiers mobiles. Il y a relativement peu de succursales bancaires à travers le continent, et seule une minorité de gens ont des comptes bancaires.

Compagnies de télécommunications ont entra dans le fossé pour fournir des services financiers à une bonne partie de la population du continent.

Pourtant, alors même que plus de clients Inscrivez-vous aux services, l’attention se tourne vers la prochaine génération de services financiers mobiles : en particulier développer l’épargne et services à l’aide de la technologie mobile de prêt. Si cela est fait avec succès, il a le potentiel de transformer le paysage financier pour les particuliers et les petites entreprises qui pouvaient avoir accès au crédit abordable – souvent pour la première fois.

Services financiers mobiles de première génération comme MTN Mobile Money offrent un « portefeuille virtuel » sur les téléphones mobiles des clients, leur permettant d’effectuer des opérations simples comme envoyer et recevoir de l’argent, payer les factures ou recharger leur crédit de téléphone. Ces services ont apporté des dizaines de millions d’africains dans le secteur financier formel pour la première fois. Selon l’Association GSM, une industrie des télécommunications mobiles du corps au moins neuf pays africains ont maintenant des comptes money plus mobiles que les comptes bancaires.

Et malgré la diffusion de ces services à d’autres parties du monde, l’Afrique subsaharienne continue à dominer le marché mondial. Des comptes enregistrés d’argent mobile 203 millions dans le monde entier à partir de juin 2013, 98 millions d’entre eux étaient dans la région.

Maintenant, les banques mettent au point des services d’épargne qui misera sur la portée du mobile. Prêteur panafricain Ecobank a l’intention de dérouler reposant sur mobile et services d’épargne. La Banque Togo envisage de mettre en place des comptes d’épargne mobiles avec MTN Mobile Money dans une douzaine de pays autour de l’Afrique.

“Le potentiel d’épargne mobile est énorme, affirme George Bodo, chef des services bancaires recherche à Ecobank.

“On estime qu’il y a $1 milliards en numéraire farcies sous le matelas ou dans des boîtes de biscuits dans toute l’Afrique. Si ces fonds pourraient être obtenus par l’intermédiaire de services bancaires mobiles, ils pourraient transformer des prêts à des entreprises locales, qui paient actuellement des taux d’intérêt exorbitants. »

Certains services ont déjà été lancées. Comme ce fut le cas avec la première génération de services mobiles, le Kenya est un chef de file. Safaricom offre les services de M-Shwari en collaboration avec la Banque commerciale de l’Afrique (ABC) et le M-Kesho avec Equity Bank. Également au Kenya, Airtel a établi un partenariat avec une banque de microfinance Faulu Kenya à offrir des prêts à court terme, petits sous un service appelé KopaChapaa. Kenya Commercial Bank dispose de sa propre offre de M-Benki.

Dans le reste du continent, toutefois, ces services sont encore relativement rares. La GSMA affirme que 21 services en Afrique qui relient argent mobile à d’autres produits bancaires. De ce nombre, seulement neuf couvrent les prêts. Parmi eux se trouve M-Pawa en Tanzanie de l’ABC et Vodacom et Mjara prêts au Ghana de MFS Afrique et MTN Mobile Money.

Un rôle de régulateurs

Si le potentiel de mobile d’épargne et de prêts doit être réalisé ailleurs dans la région, il peut exiger d’encouragement des régulateurs. Certains, au moins, semble désireux.

“Le but ultime est d’utiliser ces services financiers mobiles pour commencer à créer des économies. Cela appuie l’objectif ultime de l’inclusion financière… mais aussi la réduction de la pauvreté, » dit Rwangombwa John, gouverneur de la Banque nationale du Rwanda.

« Aller plus loin, que nous allons avoir des économies sur les services mobiles qui sont liés à des prêts, donc il va avoir un impact encore plus grand sur la vie de la population. »

Mais certains pays traînent encore leurs talons. Au Soudan, par exemple, des services financiers de même base mobiles seulement commencent tout juste à gagner du terrain. Par ailleurs, il y a des inquiétudes sur la façon de réglementer ces services.

« Les banques centrales deviennent extrêmement prudente de ces évolutions dans les services bancaires mobiles, » dit M. Bodo d’Ecobank.

Au Nigéria, par exemple, il y a une bataille en cours entre l’entre la Banque centrale et de la réglementation des télécommunications sur qui devrait réglementer les plates-formes mobiles, selon M. Bodo.

En supposant que ces questions de réglementation peuvent être aplanies, la clé d’un déploiement réussi de services bancaires mobiles est tout d’abord encourager plus d’économies via des appareils mobiles. Un des facteurs qui augure bien pour l’adoption de ces pratiques est le fait que de nombreux clients déjà sauver de petites quantités tout en maintenant un solde créditeur sur leurs comptes d’argent mobile.

Bien sûr, les prestataires non bancaires ne peuvent pas prêter ces fonds sur, donc l’astuce sera à la fois encourager les clients à épargner davantage et de lier leur porte-monnaie mobile avec le secteur bancaire formel. À ce moment-là, les banques peuvent recycler le capital accumulé et prêter à des entreprises locales.

“Il ne suffit pas simplement de sauver. Vous avez besoin pour obtenir cet argent à ceux qui l’utilisent pour l’investissement,”dit le banquier central de Benno Ndulu, Tanzanie.

Cependant, il croit qu’afin de permettre les épargnants et les investisseurs de rencontrer, banques et autres services axés sur les dépôts restent à être le point de l’intermédiation.

Pour nous, comme nous allons vers l’avant, il est extrêmement important que nous fassions ce lien entre les services mobiles de l’argent et le système bancaire, » dit-il.

L’incitation pour les banques de puiser dans les services mobiles est très forte, ce qui leur permet de se connecter directement avec les millions de précédemment « compte bancaire » citoyens du continent.

“Comme nous aller plus loin dans les banques à cette infrastructure de services mobile money, la possibilité d’augmenter la communauté qui enregistre avec les banques et d’augmenter des économies sont phénoménal,” M. Ndulu réclamations.

Déplacement des attitudes

Le rôle que doivent jouer les différents intervenants de l’industrie semble assez clair. Cependant, il faudra un changement culturel pour certains établissements financiers.

« Quelques banques ont commencé à intégrer avec des portefeuilles mobiles, mais il s’agit d’une tendance relativement nouvelle, » dit John Owens, conseiller principal en politiques sur les services financiers numériques à l’Alliance pour l’Inclusion financière (AFI), une organisation à but non lucratif. « La plupart des banques tentent encore de rivaliser plutôt que de les intégrer aux portefeuilles mobiles, donc il n’y a toujours un chemin à faire. »

Le problème est que beaucoup de banques ont vu le lancement de services financiers par des compagnies de télécoms comme concurrence déloyale parce que, en règle générale, ces nouveaux fournisseurs de services ne sont pas aussi étroitement réglementées comme les banques elles-mêmes. Les attitudes changent, mais c’est un changement graduel.

Consensus se dégage parmi les joueurs dans les deux secteurs, mais aussi des régulateurs, sur la nécessité de créer « un écosystème ouvert de l’inclusion financière qui permet à une variété d’acteurs le long de la chaîne de valeur » pour participer, dit Alfred Hannig, directeur exécutif à l’AFI. « Nous recherchons des partenariats très intelligents parmi les émetteurs mobiles argent, plateformes de paiement, banques, compagnies de téléphone, réseaux d’agent et ainsi de suite. »

En supposant que l’industrie et les organismes de réglementation peuvent s’appuyer sur ce sentiment naissant de la coopération, il y a quelques avantages à utiliser les réseaux mobiles pour promouvoir l’épargne et les prêts. Comme la technologie devient plus sophistiqué et moins coûteux, il est plus facile pour les entreprises de déployer une gamme plus large de services. En outre, un paiement mobile enregistrement client peut servir d’antécédents de crédit relativement simples, offrant un moyen facile pour les banques évaluer le risque qu’ils prennent quand ils prêtent.