The costs involved in transacting can be either explicit, which are relatively straightforward to measure, or implicit. Implicit costs are not immediately apparent and as a result sophisticated calculations and methodologies are required to accurately quantify these costs.

Explicit costs

The range of the explicit costs of trading, which include brokerage charges, fees and taxes, remains relatively wide between African exchanges. The total cost of a ‘round trip’ (buying and then selling a share) can vary from as much as 3.30% (BRVM) to as low as 0.59% (South Africa) of value traded.

Explicit costs have been decreasing in some of the larger African markets such as Nigeria and Kenya. Comparatively, in the lower volume markets, costs have remained fairly static for some time as a result of the specific economics of these markets. However, as these markets develop and deepen, costs are expected to tend closer toward world trends, as increased transaction volumes allow for lower costs.

Implicit costs

Implicit or hidden costs, although harder to measure, often make up the majority of trading costs and are primarily driven by liquidity. Implicit costs are initially incurred when crossing the bid-offer spread to actively participate in the market. If the volume of the trade exceeds the amount offered or bid for, then market impact comes into play, compromising price to secure sufficient volume.

With the exception of South Africa and Egypt, the liquidity on African exchanges is low, which may result in high implicit costs of trading depending on the particular shares involved. However, it follows that as markets continue to deepen and liquidity improves, these costs should reduce at a similar rate.

Impact of currency translation

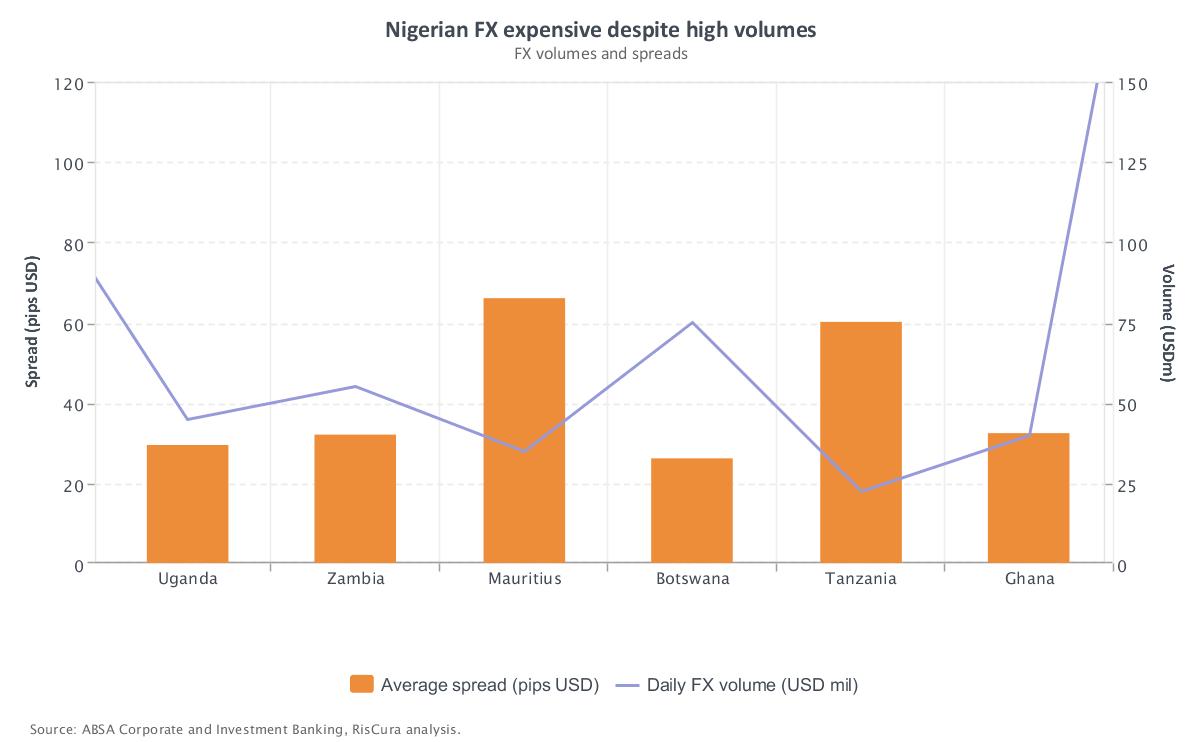

Access to domestic currencies should be a significant consideration when investing directly in African markets. Trading in and out of these currencies has historically proven to be onerous as they tend to be characterised by liquidity limitations and large spreads. Although the proliferation of African foreign exchange (FX) platforms has provided increased access to these currencies, the associated costs can still fall.

FX is commonly traded in a manner where the costs are included in the spread (differential between the buying and selling price). Consequently a wider spread implies a higher cost of trading in and out of that currency. This is, however, dependent on the transaction size and can vary markedly, with larger deal sizes allowing for narrower spreads (not considering liquidity constraints). As both the volume of trading and the typical deal sizes increase these spreads should narrow, resulting in lower inherent costs.

The absence of sufficient liquidity in FX markets can also lead to increased costs if deal sizes are sufficiently large to outstrip supply. In terms of FX liquidity, Nigeria far exceeds its peers with an average daily volume of over USD 300 million, inferring superior access to the domestic currency. However, when trading in markets such as Tanzania, with average daily volume of less than USD 30 million, one should be cognisant of such restraints when implementing FX trading strategies.

FRENCH VERSION

Les coûts impliqués dans la transaction peuvent être soit explicite, qui sont relativement simples à mesurer, ou implicite. Coûts implicites ne sont pas immédiatement apparents et sophistiqués ainsi des calculs et méthodes sont nécessaires pour quantifier avec précision ces coûts.

Coûts explicites

La gamme des coûts explicites du négoce, incluent les taxes, honoraires et frais de courtage, reste relativement large entre circonscriptions africaines. Le coût total d’un ‘aller-retour’ (achat et la vente puis une part) peut varier autant que de 3,30 % (BRVM) pour aussi bas que 0,59 % (Afrique du Sud) de valeur échangé.

Coûts explicites ont diminué dans certaines des plus grands marchés africains comme le Nigéria et le Kenya. En comparaison, dans les marchés de volume inférieurs, les coûts sont demeurés relativement statiques pendant un certain temps en raison de l’économie spécifique de ces marchés. Toutefois, comme ces marchés développent et approfondir, coûts devraient tendent plus vers les tendances mondiales, comme les volumes de transaction accrue permettent pour réduire les coûts.

Coûts implicites

Coûts implicites ou cachés, bien que plus difficiles à mesurer, souvent représentent la majorité des coûts de négociation et sont principalement déterminés par la liquidité. Implicite au départ des coûts lors du franchissement de la propagation de vendeur pour participer activement au marché. Si le volume du commerce dépasse le montant offert ou offre d’achat visant, puis impact sur le marché entre en jeu, compromettre les prix pour garantir un volume suffisant.

À l’exception de l’Afrique du Sud et l’Egypte, la liquidité sur les marchés africains est faible, ce qui peut entraîner des coûts élevés implicites de négociation selon les actions particulières concernées. Toutefois, il s’ensuit que comme marchés continuent à approfondir et améliore la liquidité, ces coûts devraient réduire au même rythme.

Impact de la conversion des devises

Accès aux monnaies nationales devrait être une considération importante lorsqu’ils investissent directement dans les marchés africains. Négoce dans et hors de ces monnaies s’est avéré historiquement pour être onéreux car ils ont tendance à se caractériser par des limites de liquidité et de grands écarts. Bien que la prolifération des plateformes africaine change (FX) a fourni un accès accru à ces monnaies, les coûts connexes peuvent encore tomber.

FX est généralement vendu d’une manière où les coûts sont inclus dans le spread (écart entre l’achat et le prix de vente). En conséquence, une plus large diffusion implique un coût plus élevé de trading dans et hors de cette monnaie. C’est, cependant, dépend de la taille de la transaction et peut varier considérablement, avec beaucoup de taille plus importante ce qui permet des marges plus étroites (sans tenir compte des contraintes de liquidité). Fois le volume des opérations et l’augmentation de tailles typiques deal que ces pâtes à tartiner devraient réduire, ce qui réduit les coûts inhérents.

L’absence de suffisamment de liquidités dans les marchés des changes peut aussi conduire à une augmentation des coûts si deal tailles sont suffisamment grandes pour dépasser l’offre. En termes de liquidité FX, Nigéria dépasse de loin ses pairs avec un volume moyen quotidien de plus de USD 300 millions, la déduction d’un excellent accès à la monnaie nationale. Toutefois, lorsque les marchés comme la Tanzanie, avec un volume quotidien moyen de moins de USD 30 millions, il faut consciente de ces restrictions lors de l’implémentation des stratégies de trading de FX.